Автор статьи: Максим Барбухин, дизайнер интерфейсов

В 2022 году моим финальным босом стала частичная мобилизация, которая отлично легла на моё увольнение — в Ереван летел с голой жопой и без будущего. Я перестал понимать что к чему, но прилетев, сразу осознал, что банки тут какие-то плохие. Следующие три месяца я существовал довольно скучно, а выживать приходилось на 1400 драмм в день.

Наступил февраль — ночью очень драматично листаю фотографии из той старой жизни, с теми привычными проблемами, с теми привычными друзьями на расстоянии нескольких станций метро и с той привычной надеждой на будущее. Я разбит в слюни, а мой айпад лежит в соплях. Утром иду завтракать сигаретой в милый ереванский дворик с виноградной лозой.

Вечером разговариваю сам с собой, чтобы сдвинуть пет проект с мёртвой точки. И в этом потоке у меня происходит щелчок — «Эссе. Почему Российский банкинг ТАКОЙ». Я бегу записывать заметку на том самом айпаде, а потом начинаю чувствовать тепло — запахло надеждой. Но откуда она здесь взялась?

А как так получилось, что в такой авторитарной стране случился ТАКОЙ банкинг? Почему любой деревенский магазинчик принимает карты или переводы по номеру? Почему вы или кто-то из ваших друзей работает в банковской экосистеме? Почему Сбербанк занимается телемедициной и музыкальным стримингом, а в Тиньке есть Сторис? Откуда в Твиттере хейт заграничного банкинга и ностальгия по нашему?

Если отвечать коротко, то мы пропустили чудо — банки смогли не только изобрести инновации, но и распространить их по всему рынку. Впервые государственный институт не мешал этому процессу, а даже помогал нам в этом. Более того, этот госинститут — единственный, кто сумел сохранить свою независимость — Центральный банк. Синергия его независимости и наших способностей вылилась в тот уровень банкинга, к которому мы привыкли.

Но короткие ответы самые простые. Чтобы показать все острые углы и проблемы, я начну издалека: поговорим, что было 10 лет назад и по каким причинам банки начали трансформироваться.

Это цикл статей, который будет состоять из трёх частей. В этой, первой части, поговорим о том, с чего всё начиналось. Во второй я расскажу, кто строил банковскую трансформацию. А в третьей поразмышляю, что будет с банками в будущем. Стей тюнед.

Начало 10-ых. Мобилки только рождаются, а банки заняты потребительскими кредитами

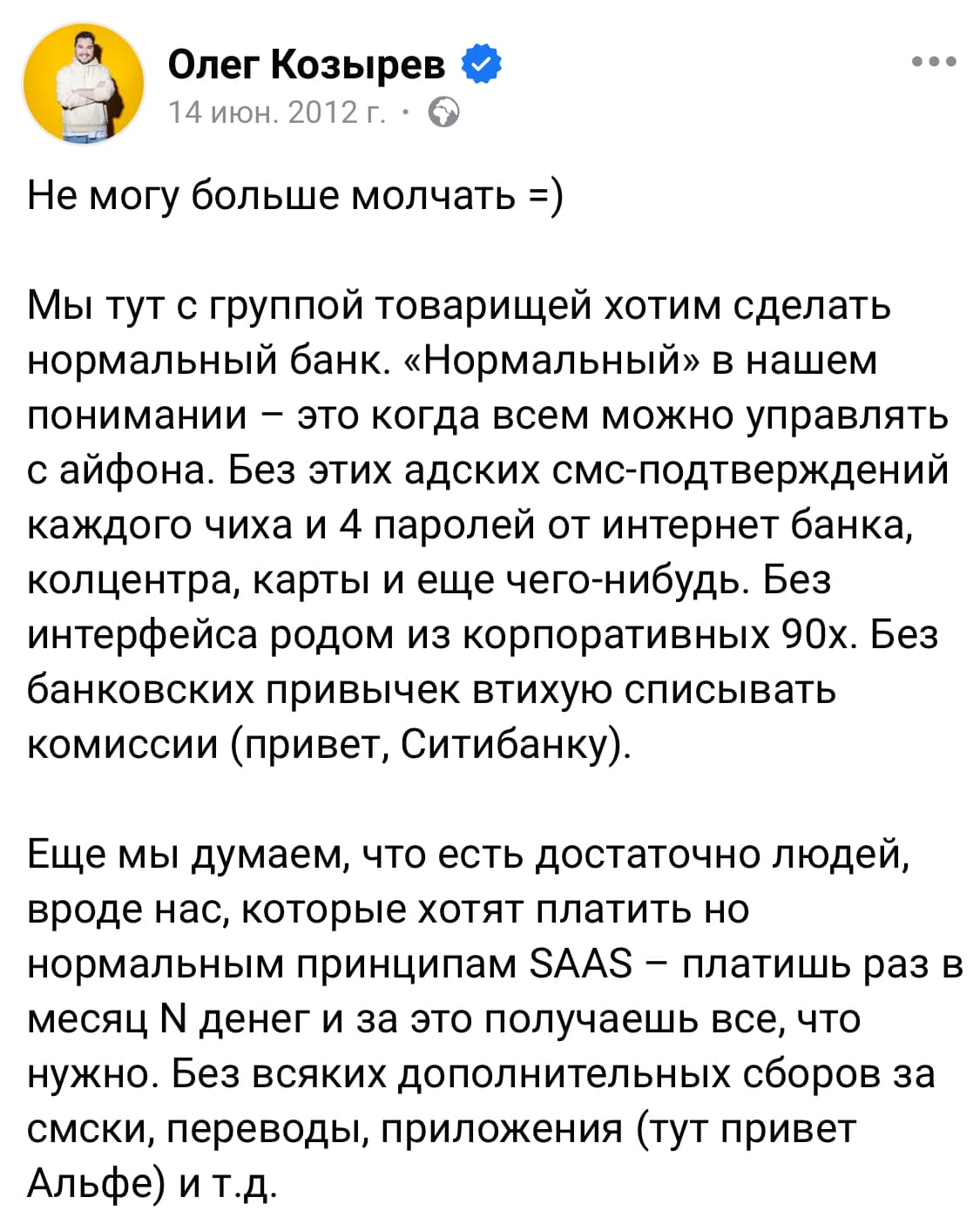

Четыре человека идут на последний бизнес-обед во Фрайдис на Артплее. Настроение вялое — 6 месяцев они искали идеи, у которых есть шансы выйти на IPO и глобальный рынок. Они искали консервативные рынки, которые можно раскачать с помощью IT: выйти на ювелирку и сделать площадку по типу Амазона или сделать мобильный сервис для приёма пластиковых карт, как Square. Но за это время они так и не нашли ту самую идею.

Во время обеда кто-то из них предлагает отбросить мысли о глобальности и взять ту идею, которая протестирована и больше всего нравится. Если ничего не получится, то это будет хоть каким-то завершением работы. Все согласились и через какое-то время они сделали лендинг: «Рокетбанк избавит пользователей от проблем, присущих привычным банкам, — скрытых комиссий и медленной службы поддержки».

Основателей Рокета бесило, что им мешают пользоваться своими деньгами. Кому-то из них заблокировали карту заграницей, и он не смог дозвониться до поддержки. Кому-то отказали прислать выписку по почте. Они хотели сделать честный банк, который не будет запутывать клиентов тарифной сеткой и не будет взимать лишних комиссий. Плати 290₽ в месяц и пользуйся удобным приложением с дебетовой картой.

С лендинга они получили конверсию в заявку около 10%, и теперь им нужно было найти партнёра. Они не могли запуститься без банковской лицензии, а на свою лишних денег не было. Значит, нужно просить помощи у банкиров, но эти классические дяди не понимали их идей — какая польза бизнесу от мобильного приложения и дебетовой карты?

Мобильный банкинг в зачаточном состоянии

Банкиров смущала идея полностью мобильного банка. По некоторым данным, за 12 год их аудитория была около двух миллионов человек. Люди в основном пользовались вебом: делали крупные переводы или оплачивали налоги. А вот мобилке они не доверяли и делали короткие платежи: оплатить коммуналку или интернет.

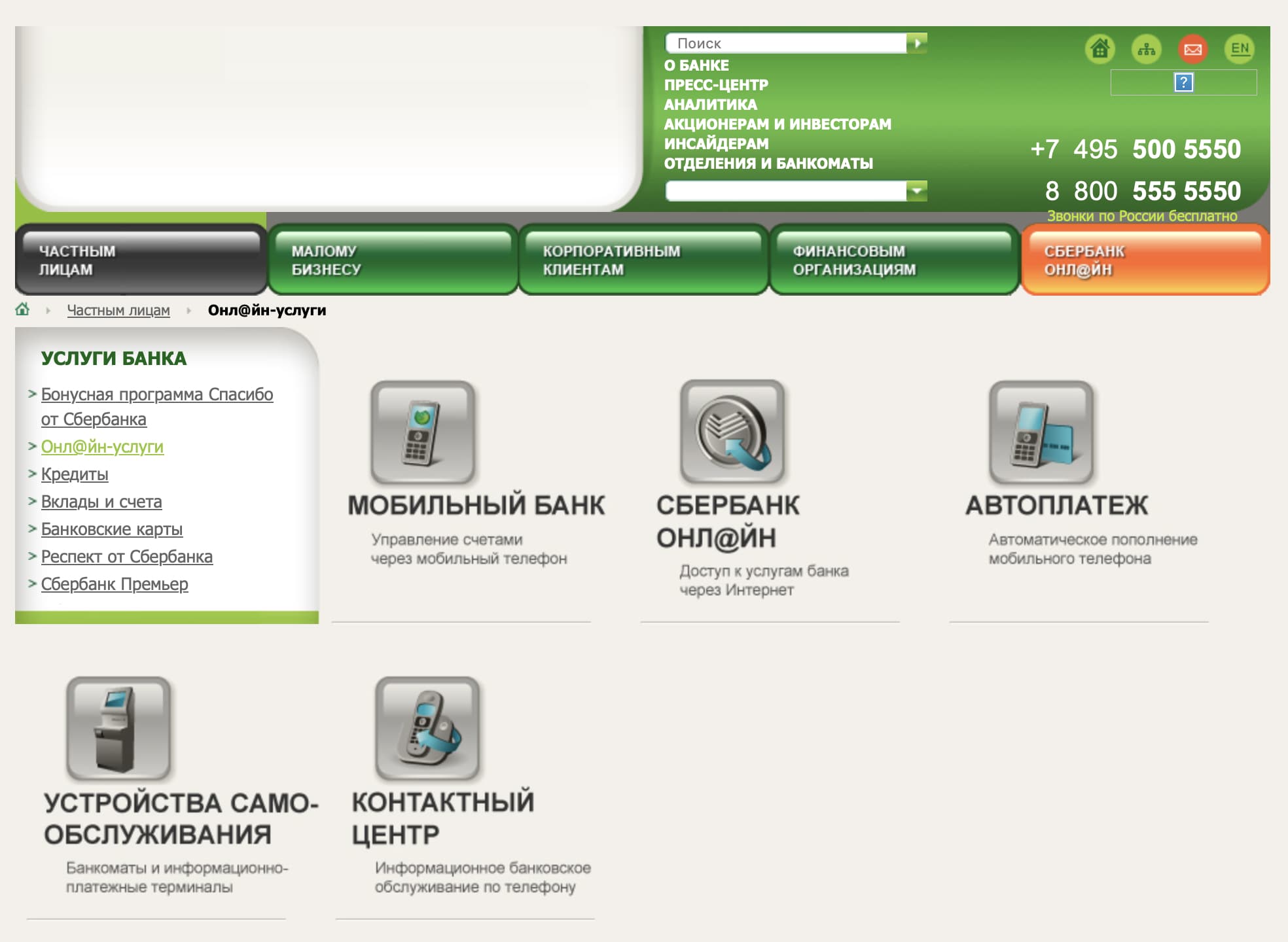

С другой стороны, банкиры как будто сами не понимали, зачем это всё нужно. Посмотрите на страницу Сбера с онл@йн услугами — попробуйте найти карточку, которая поможет скачать приложение.

Если вы захотели нажать на карточку «Мобильный банк» — откроется страница USSD сервиса, чтобы с кнопочной нокии платить по кредитам с помощью СМСок. Если захотелось тыкнуть по карточке «Сбербанк онл@йн» — откроется лендос веб банка и уже на этой странице вам нужно найти ссылку на мобильное приложение. На крайний случай её можно найти в подвале.

Чтобы подключить приложение, нужно было топать в отделение банка и писать заявление на подключение к услуге «Сбербанк Онл@йн». Но даже если это сделать, придётся разобраться с тем, как получить логин и пароль для входа:

Получите Идентификатор пользователя и пароль — через банкоматы и устройства самообслуживания Сбербанка России (данная операция проводится с использованием карты и вводом ПИНа), либо пароль — с помощью SMS-сообщений на Ваш мобильный телефон, подключенный к услуге «Мобильный банк»; Идентификатор пользователя — по телефону банка, указанному в ответном SMS-сообщении.

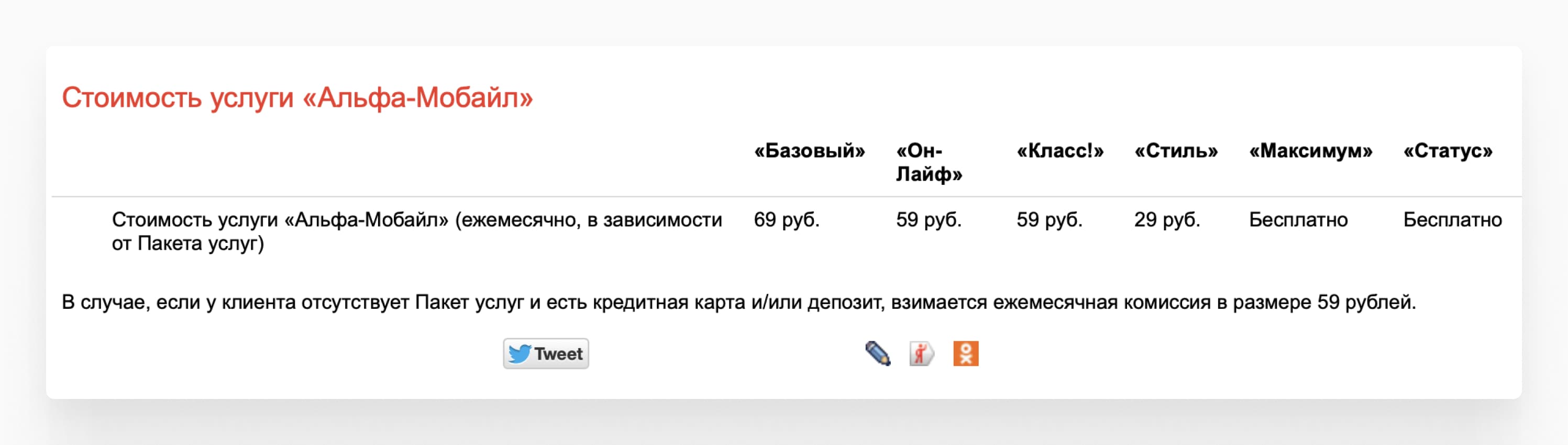

Короче говоря, как будто на рынке начала 10-ых концепция мобильного банка ещё не устоялась. Сбер его помещал на страницу веб-банка, как какой-то придаток, а Альфа просила за него деньги. Если вам нужно отправить деньги своему другу через айфон — платите за приложение от 69₽ в месяц. Для клиентов с пакетом услуг «Максимум» и «Статус» — оно совершенно бесплатно. Но зато была урезанная бесплатная версия: можно было переводить деньги между своими счетами, смотреть на свой баланс и курс валют.

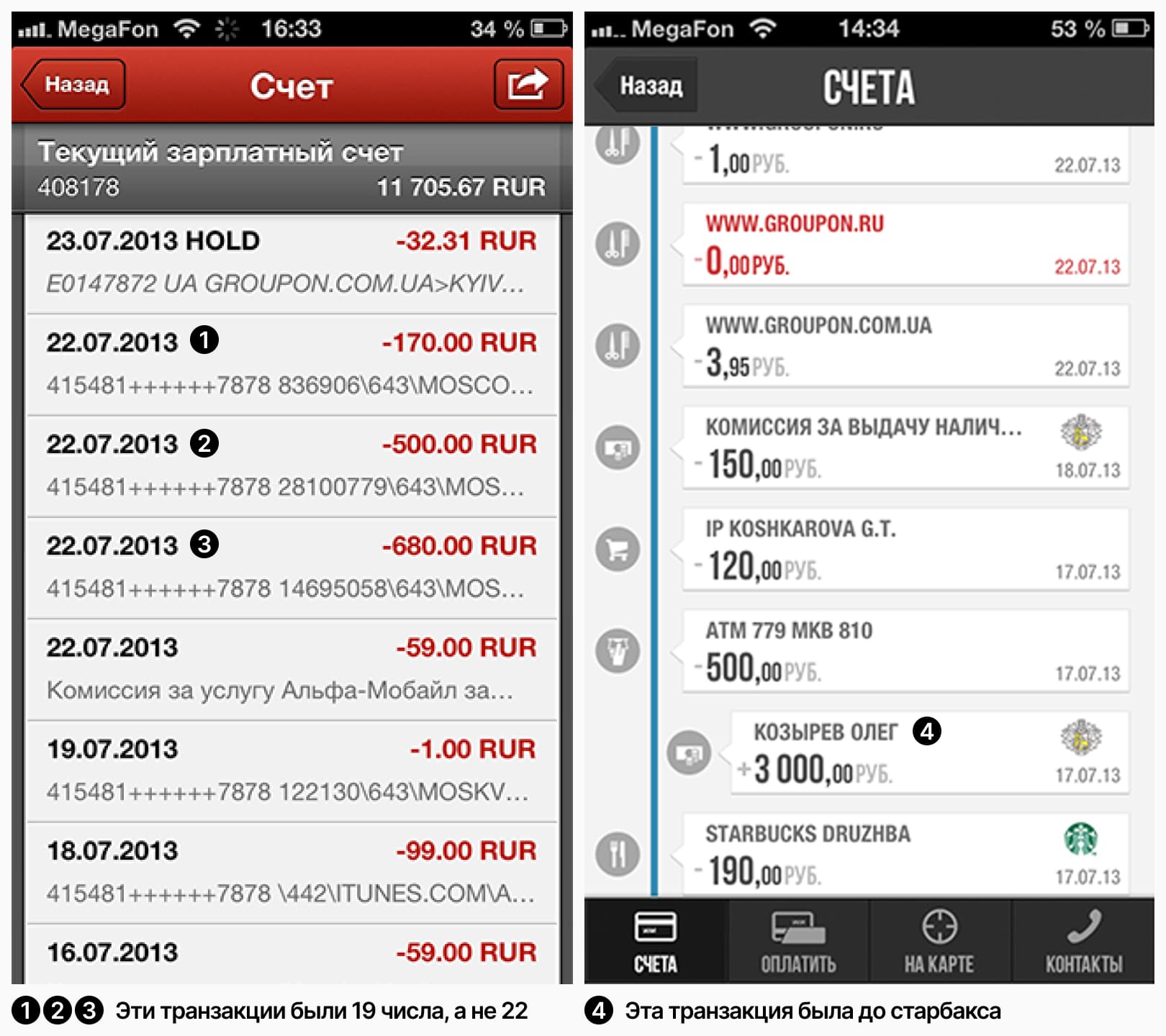

А что там с пользовательским опытом у приложений — ну у Сбера и Альфы он какой-то был. Если у вас была мобилка от Альфы и вы хотели узнать, сколько вчера потратили в рестике, то увидите такую подпись: «415481++++++7878 14695058\643\MOS…». А вот комиссии от Альфы, подписаны человеческим языком: «Комиссия за услугу Альфа-Мобайл». У Сбера было чуть получше, но не так хорошо, как у Тинька: если вы купили кофе в Старбаксе, они так и напишут, плюс добавят логотип в операции.

Ещё приложения могли отображать транзакции в неправильной последовательности. Если верить маленькому исследованию ребят из Рокета, у них не получилось сделать так, чтобы они отображались в правильном порядке в большинстве приложений.

Почему у топовых банков было такое качество приложений? Можно предположить, что из-за отсутствия команд, которые занимались бы приложением, процессов и плохой коммуникации. По словам Дмитрия Барыбина, руководителя продуктов мобильных приложений Сбера, на момент 12 года хоть и был Айти отдел, но «…обмен бизнес-требованиями проходил через ворд, через почту». Процесс работы занимал длительное время и могло получиться так, что обновление могло выйти один раз за год.

У Альфы было что-то похожее. По словам Ивана Васильева, руководителя отдела дизайна банковских продуктов в Альфа-Лаборатории, Айти и Бизнес сидели отдельно друг от друга — «Бизнес говорит: давайте что-нибудь сделаем прикольное… с карточками. Идёт в студию Лебедева и говорит, сделайте нам что-нибудь прикольное с карточками и отправляет это в Айти. Айти почесали, посмотрели и такие: ну мы как-нибудь будем делать. И делают на своё усмотрение».

При всех этих проблемах с приложениями и процессами классические дяди понимали тренд. Та же Альфа запустила в 13 году новый департамент с кросс-функциональными командами — Альфа-Лаборатория, которая занималась вебом и мобилкой. А Сбер потихоньку переходил на аджайл и менял процессы. Вполне было допустимо сделать полностью мобильный банк, но точно не в связке с дебетовой картой.

По словам Алексея Колесникова, сооснователя Рокета, дебетовые карты на тот момент — витрина, их использовали, чтобы в день зарплаты вывести с неё деньги. Банкиры не понимали, как на этом можно построить бизнес, и рекомендовали выпускать кредитные карты. Сейчас это кажется странным, ведь дебетовки превратились в главную точку входа в экосистему банка. Тогда откуда такая рекомендация?

Основная бизнес идея банков — потребительское кредитование

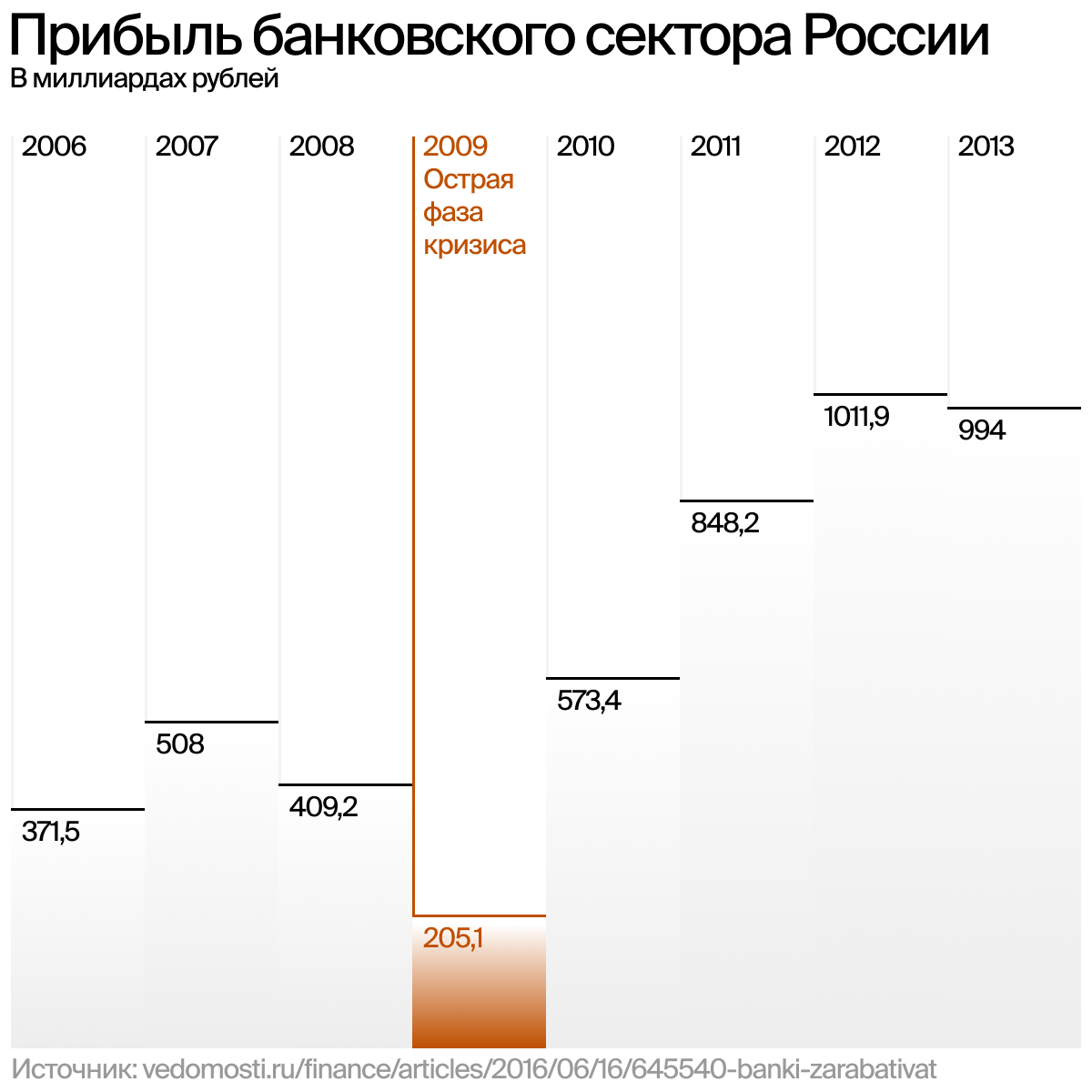

Начало 10-ых — это эпоха, когда The Village выпускал статьи по типу «Куда съездить на выходные, кроме Берлина». Если иначе — Россия выходила из экономического кризиса 2009 года: росли доходы населения, вместе с ними рос ВВП, а безработица продолжала падать. Банковский сектор сразу после выхода из кризиса, начал бить рекорды по прибыли следующие 3 года подряд.

Откуда эта прибыль? Одна из причин — потребительское кредитование. Банки увидели сигналы, что экономика начала восстанавливаться и у них проснулся аппетит к риску, что вылилось в новый бум потребкредитов. На следующие 3 года они станут основной бизнес-идеей у банков.

Этот тип кредита можно даже выделить в отдельный «жанр». Если сейчас мы видим либо универсальные банки, как Альфа или экосистемные, как Сбер, то в ту эпоху была ещё одна категория — монолайновые банки, которые специализировались на кредитовании: Русский Стандарт или Хоум Кредит. И на этом они неплохо зарабатывали. В 12 году они получили рекордные прибыли за ту эпоху: первый получил 6,1 млрд рублей, второй 19,1 млрд рублей.

По словам Олега Тинькова — «Гонку вооружений открыл «Хоум Кредит». Именно он развернул эту вакханалию». Этот банк с 11 по 13 год «…увеличил портфель на 200 с лишним миллиардов рублей». Это не было особенностью Хоум Кредита, тогда большими темпами рос весь портфель потребкредитов. Например, только за 12 год он вырос на 60% и это в контексте того, что этот тип кредита ничем не обеспечивается. Для банков он является достаточно рискованным в сравнении с ипотекой.

Но банки были готовы рисковать. Они смягчали требования к заёмщикам: уменьшали необходимый пакет документов, снижали требования к возрасту и увеличивали максимальные суммы кредитов. Постепенно они начали выходить на тот сегмент, который считался аудиторией микрофинансовых организаций. Олег Тиньков в своей книге «Революция» указывает на ещё одну особенность той эпохи — «Во многих банках в 2011–2012 годах риск-модели оценивали клиента как менее рискованного, если у него больше долгов».

Банковский сектор в тот момент настолько в себя поверил, что велись дискуссии об их вкладе в экономический рост — «Банки должны быть основным драйвером экономического роста, потому что у нас практически нет других серьезных источников роста» — Гарегин Тосунян, президент Ассоциации российских банков.

Подытог

Банкиры в то время высасывали всю прибыль из потребительского кредитования. А также они видели тренд на мобильные устройства и постепенно меняли процессы. Но их абсолютно не интересовал дебетовый продукт, который предлагал Рокет. И, скорее всего, они не понимали, как можно построить бизнес на комиссии и плате за обслуживание — большая часть доходов была за счёт кредитов.

Основатели Рокета поставили себе дедлайн в полтора месяца, чтобы найти партнёра, который их поймёт. По словам Виктора Лысенко, сооснователя Рокета, они общались с несколькими банками из топ 50, но им говорили: «Ребята, это все очень здорово, мы видим в этом будущее. Но как отдельный проект это нам не интересно. Приходите к нам, становитесь нашим департаментом».

Они обошли около 10-15 банков и вели переговоры на уровне собственников и топ-менеджмента. В итоге они нашли того самого, который поделится лицензией — Интеркоммерц. Банк из второй половины топ 100, крепкий середнячок, который не был известен для обычных клиентов. По информации Ведомостей, в 2013 году банк «попадал в перечень кредитных организаций с высокой степенью вовлеченности в проведение сомнительных операций».

По словам Дениса Хренова, старшего вице-президента Интеркоммерца, они умели «достаточно быстро и оперативно выстраивать отношения с аутсорсерами». У них было партнёрство с Яндекс.Деньгами, выпускали для них виртуальные карты, или был совместный проект с РБК Money. Их устраивало, что они будут сервисным банком и при этом будут получать дополнительный доход.

Для Рокета была важна скорость работы и инфраструктура: «Для нас было принципиально важно, чтобы банк выпускал карты и имел хороший процессинг… В Интеркоммерце мы увидели ориентированность на результат, а не на создание регламентов и сбор совещаний. Прошел уже почти год с начала сотрудничества, и мы видим, что не ошиблись» — Алексей Колесников, сооснователь Рокета.

Банки в кризисе жанра. Эпоха потребительских кредитов заканчивается

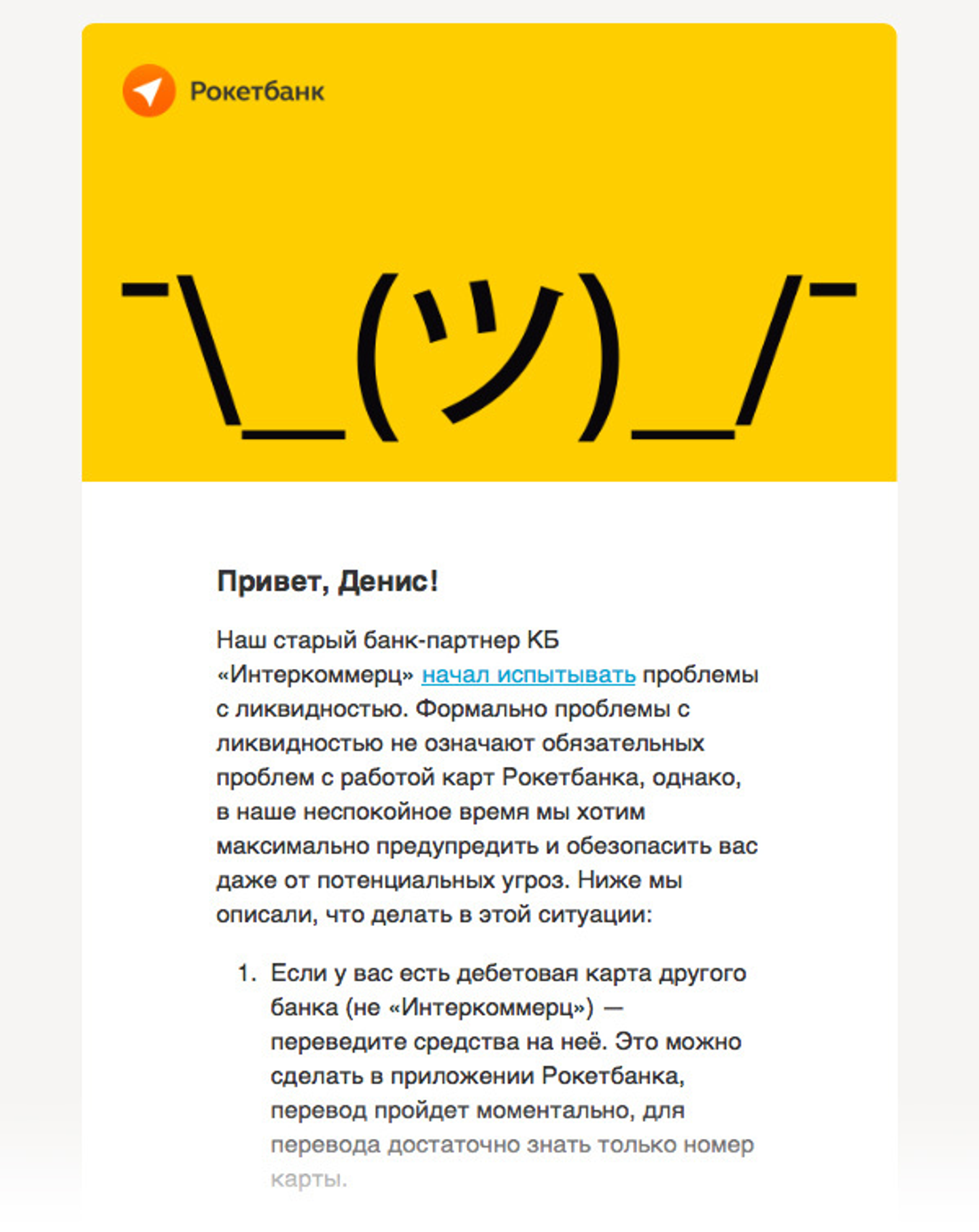

27 января 2016 года в Ведомостях вышла публикация: «Банк «Интеркоммерц» испытывает проблемы с ликвидностью». Банк начал задерживать выдачу вкладов физическим лицам. Их можно было забрать, но приходилось ждать какое-то время. Сотрудник кол-центра банка объяснил, что эта ситуация связана с ослаблением рубля и желанием граждан приобрести валюту. Кроме этого, были проблемы с платежами для юрлиц: банк не проводил крупные операции.

Вечером основатели Рокета прочитали эту статью, а уже ночью им начали звонить коллеги по банковскому сектору. Они предупреждали, что у Интеркоммерца «серьезные проблемы, и счет идет на часы». Команда Рокета собрала ночью экстренное совещание, где они пытались решить, что им делать. Быстро перевести всех клиентов в новый банк-партнёр они не могли, значит, нужно предупредить их о проблемах с Интеркоммерцем.

Утром они составили текст письма, предупредили банк о своих намерениях и в обед разослали клиентам письма с «советом выводить деньги, причем независимо в какой банк».

Через час Интеркоммерц обвиняет их в недобросовестном партнёрстве и отрубает Рокету шлюз. Перестают работать переводы в приложении, не получается расплатиться по карте или снять наличку. — «На наш вопрос коллеги из «Интеркоммерца» ответили, что это было неслучайное отключение по указу руководства». Чуть позже банк попросит их опубликовать «письмо с извинениями» и «опровержение в РБК». В обмен банк восстановит работу приложения и карточек.

Но это не спасло Интеркоммерц. На следующий день Центробанк вводит временную администрацию, а через 10 дней отзывает у них банковскую лицензию. Это станет самым крупным страховым случаем в истории на тот момент — вкладчикам пришлось вернуть 64,3 млрд руб. А Рокету пришлось спешно переходить в Открытие, где они вместе с банком сделали схему, которая позволяет вернуть застрахованные деньги прямо из чата. Но через год Центробанк опять придёт за Рокетом — ЦБ введёт временную администрацию уже в Открытии.

Почему у Рокета начались проблемы с партнёрами? Почему от обсуждения дизайна, бизнеса и процессов я включаю в историю Центробанк? Если просто, то 16 декабря 2014 года ЦБ поставил точку в потребительском буме, введя банки в полноценный «кризис жанра» и это вынудит их трансформироваться. Но по каким причинам этот кризис стал возможен?

Банки перегрели потребкредиты в 2013 году — первая причина

Помните, как достигались высокие прибыли на потребительском кредитовании? Банкиры не обращали внимание на общую закредитованность. А ещё они пытались выходить на новые сегменты, постепенно снижая требования к заёмщикам. В 2013 году кто-то из банков пытался выйти на стартаперов и сделать кредитную карту для них. Работник анонимного банка попросил помощи у читателей VC, чтобы «сделать ее еще лучше». Маркетинговые исследования привели его к тому, что нужно делать так, чтобы кредитные средства можно было получить без «всяких 2-НДФЛ и составления ненужных доков за 15 минут».

Кредитная карта для стартаперов звучит как будто из другого мира, но банки могли позволить себе рисковать. Правда, к 13 году они перегрели рынок — если в 12 году он вырос на 60%, то в 13 всего на 30%. Продолжало расти количество наиболее закредитованных Россиян. На 1 июля 2013г. около полумиллиона людей оформило пять и более займов — с начала 2012 года их стало почти в два раза больше. По данным ЦБ, люди тратили треть своих доходов на погашение долгов. Правда, большинство людей, которые оформляли займы, были с доходом в 30-40 тысяч рублей. Любые проблемы с деньгами у этой аудитории могли конвертироваться в проблемы у банков.

За бурным ростом идёт коррекция, а ещё увеличивается сумма просрочек: 120 миллиардов — вот настолько они выросли в 13 году, против 22 млрд рублей в 12 году. Глава ЦБ, Эльвира Набиуллина, выступая в Госдуме, заявила, что в сегменте потребкредитов наметились элементы перегрева — «Как результат, потребительское кредитование может стать не столько двигателем роста, сколько угрозой финансовой стабильности» — цитата по РБК.

Чтобы адаптироваться к перегретому рынку Сбер и ВТБ переходили на ипотеку и уменьшали количество одобряемых кредитов. Альфа переходила на безрисковый транзакционный доход — пыталась обслуживать малый бизнес. Банки поменьше начали закрывать офисы и увольнять сотрудников. Но это была лёгкая коррекция, все просто снизили темпы, но продолжали придерживаться статус-кво. Кто-то всё равно верил, что рынок будет расти.

Мы создали требуемые [от ЦБ] резервы и продолжаем работать, потому что верим, что рынок будет расти. Мы видим возможности предоставления услуг новым категориям клиентов. Наш бизнес не теряет рентабельность, мы продолжаем его развивать Михаил Задорнов, председатель правления ВТБ24. Источник: РБК

Крымский камбэк — вторая причина

Десятилетие экономического роста России ощущалось как данность. Но в начале 10-ых темпы роста только снижались, а в 13 году рост ВВП упал до 1,3%. Экономика медленно уходила в стагнацию, вместе с ней уходил и спрос на потребительские кредиты. В 14 году розничное кредитование пришло к насыщению одновременно вместе с новым кризисом — там кто-то камбэкнул Крым и полетели санкции.

Если взять очень умную статистику, которую приводит главный управляющий директор Хоум Кредита, то с 2012 года по 2014 только 3 крупных банка получили положительную динамику прибыли: Сбер, Тинькофф и Совкомбанк. Все проблемы, которые вырисовывались в 13 году, только усугубились в 14. Хороших заёмщиков становилось меньше, риски кредитования увеличились, росла закредитованность населения, а ЦБ вводил новые регуляции.

У банкиров запускается «кризис жанра». Основная идея последнего десятилетия — розничное кредитование, перестаёт быть таковой. Одни из крупнейших монолайновых банков, Хоум Кредит и Русский Стандарт, получили убытки в первом полугодии 14 года: убыток первого — 4,2 млрд рублей, у второго — 4,8 млрд.

Как достать прибыль? Можно увеличить ставки по кредитам, но с 1 января 15 года ЦБ получит возможность устанавливать максимальный потолок по ним. Можно создать новые продукты, которые не связаны с потребительским кредитованием, но это сложно сделать, пока банк несёт убытки. Остаётся одно — стабилизировать качество кредитных портфелей. Иначе — выжить.

Центробанк превращается в чёрный ящик — третья причина

Центробанк не мог дать каких-то однозначных сигналов для рынка. Евгения Письменная в своей книге «По большому счёту» пишет, что Эльвира Набиуллина «нервничала, заявляла одно, а делала другое». Рынки не могли понять, что будет делать Центробанк. Можно сказать, что участникам рынка просто мешали работать и строить планы.

Неопределённость с интервенциями

Помните доллар по 30? Эта красивая цифра достигалась с помощью того, что ЦБ продавал доллары. Грубо говоря, они устанавливали допустимую цену и если рубль выходил за этот предел, ЦБ продавал валюту, чтобы поддержать цифру. Например, в марте 14 года, когда прошёл референдум о присоединении Крыма, ЦБ потратил 22 миллиарда долларов, чтобы удержать рубль. А всего они потратили около 20% резервов с марта по декабрь на эту задачу.

Такое сжигание резервов не нравилось ни ребятам из Минфина, ни кое-кому ещё — «Набиуллина не определилась до конца, что дальше делать с денежно-кредитной политикой… Именно из-за неопределенности она продолжала интервенции, поддерживая рубль» — пишет Евгения Письменная.

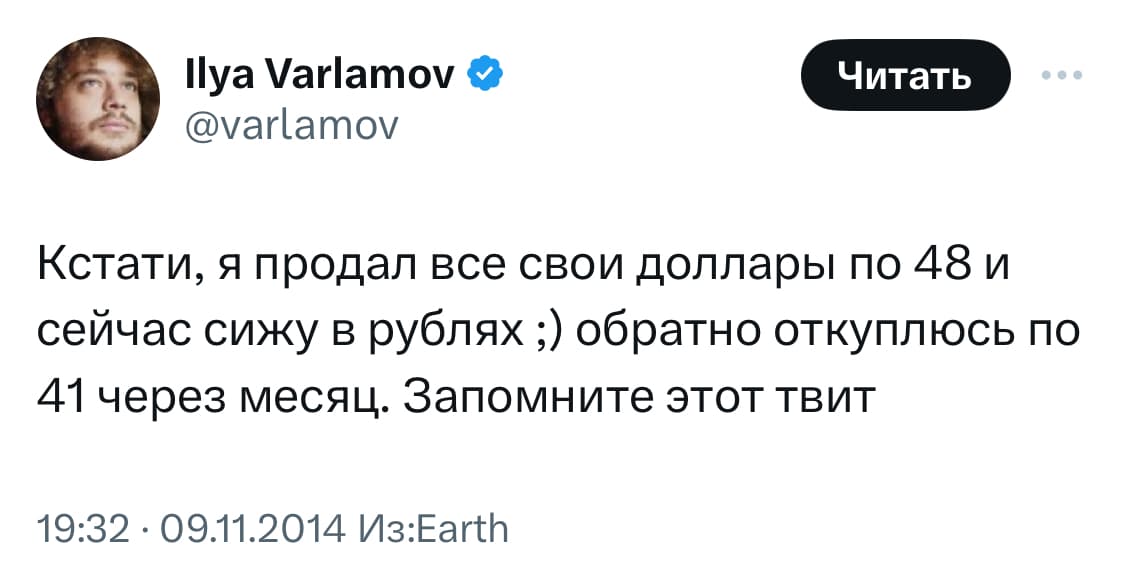

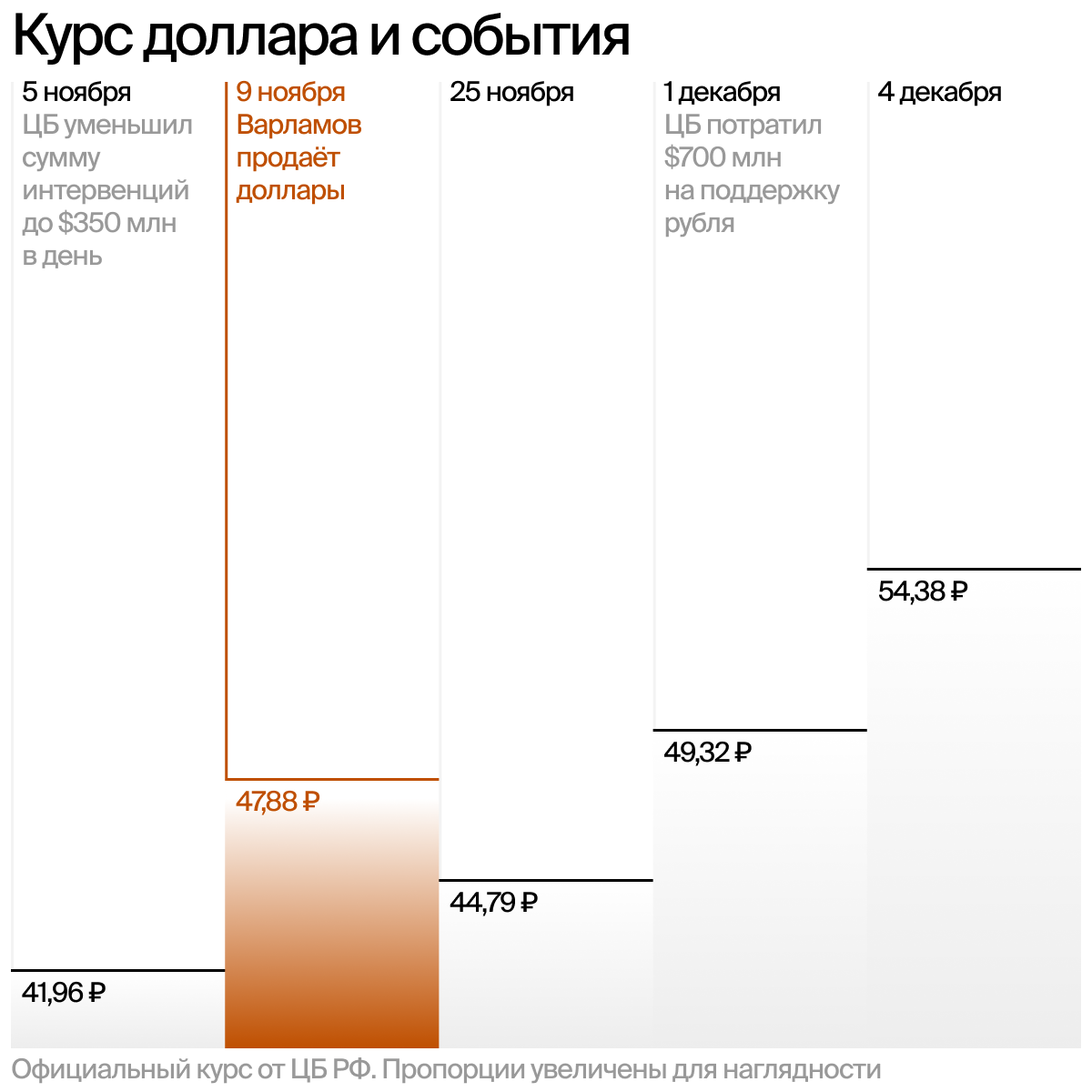

Как это отразилось на рынке? Помните, как Варламов* планировал откупиться обратно через месяц?

Почему у него не получилось? Одна из причин как раз в непоследовательной политике ЦБ. Варламов*, скорее всего, предполагал, что они будут дальше заниматься интервенциями и не допустят резкого ослабления рубля. Если 29 октября они потратили почти $3 млрд на интервенции, чтобы удержать курс. То уже 5 ноября они заявляют, что не будут тратить больше $350 млн в день на эту задачу. А Варламов* продал свои доллары на локальном максимуме — с 5 по 9 ноября доллар вырос на 6 рублей по официальному курсу ЦБ.

Правда, в ЦБ подчеркнули, что «…в случае возникновения угроз для финансовой стабильности будут проводиться «дополнительные интервенции» на внутреннем валютном рынке» — цитата по РБК. И уже 1 декабря ЦБ продаёт $700 млн для поддержки рубля, выйдя за пределы установленной собой же суммы. Это не спасло рубль от новых максимумов.

Непрозрачная сделка с Роснефтью

К ЦБ обращается за помощью Роснефть. Ей очень нужна была валюта, чтобы выплатить по международным долгам. Из-за санкций она не смогла найти валюту на внешнем рынке, а у российских банков её не хватало. Кто-то сразу отказывал, а кто-то давал обещания, что деньги получить можно, но не так быстро.

Роснефть попросил Центробанк об одном — включить их облигации в специальный список, который позволит заложить их банкам, а взамен получить валюту. ЦБ соглашается на эту схему и Роснефть размещает рекордную сумму облигаций для Российского рынка — 800 млрд рублей. Потребовалось всего лишь час, чтобы продать их все. И где-то два дня, чтобы провернуть всю остальную часть.

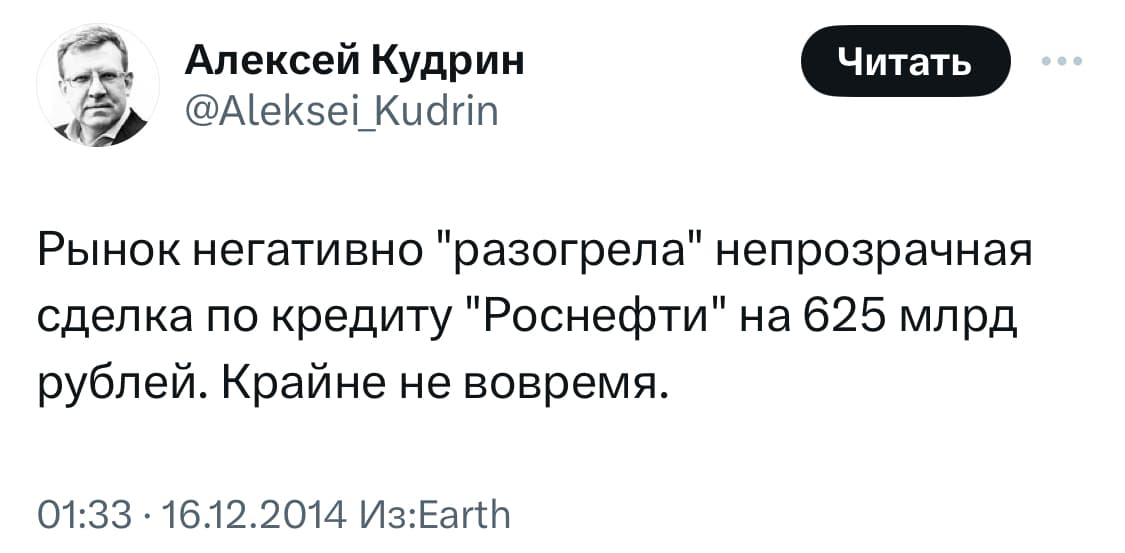

Эта сделка очень сильно ударила по репутации Центробанка —«…не может быть ни доверия, ни уважения к председателю Банка России, которая проворачивает шитую белыми нитками операцию с якобы рыночным размещением облигаций "Роснефти"» — написал Сергей Алексашенко** для Коммерсанта. Не сдержался даже Кудрин и он защитпостил в Твиттер, обвинив Роснефть в разогреве рынка:

Глава Роснефти, Игорь Сечин, решил кинуть ответочку:

Как всегда, надо обратить внимание на тех, кто распространяет эти слухи… с интересантами и провокаторами надо разобраться, что это за люди, кто такие – Навальные***, Немцовы и Кудрины – и чьи цели они реализуют Источник: РБК

Никто не понимал, как Роснефть будет использовать эти деньги. Рынок начал спекулировать и думать, что деньги пойдут на покупку валюты — значит, это ещё сильнее ослабит рубль. 11 декабря Центробанк попытался успокоить рынок и поднял ключевую ставку до 10,5%, предупредив, что вернётся к этому вопросу в 2015 году. Но уже 15 декабря стало понятно, что это не помогло: рубль начал быстро слабеть.

Центробанк ставит точку в потребительских кредитах

Поздним вечером 15 декабря Набиуллина созвала внеочередное заседание совета директоров, где они пытались решить, что им делать в этой ситуации. Остановились на том, что нужно поднять ключевую ставку с 10,5% до 17%. В час ночи 16 декабря они опубликовали пресс-релиз, где объяснили причины: возросли девальвационные и инфляционные риски. В этот день ЦБ также окончательно откажется от интервенций и рубль упадёт до 80₽ за доллар, что спровоцирует валютный кризис у банков.

Ключевая ставка в 17% поставила точку в потребительском кредитовании — для клиентов они стали слишком дорогими, а банкам теперь каким-то чудом нужно выплачивать 17% по вкладам. Прибыль нужно искать где-то ещё.

Олег Тиньков и его команда были на стратегической встрече, когда ЦБ поднял ключевую ставку, но — «Спустя два часа поняли, что обсуждения не выйдет и пора в банк – бороться с кризисом. В тот день он стал угрожать непосредственно нам» — написал он в своей книге.

Итог

Перегретый рынок потребительских кредитов, события 2014 года и непоследовательная политика ЦБ в тот момент стали теми причинами, которые заставили банки трансформироваться.

Как собрать этот итог, состоящий из букв, которые складываются в слова и предложения, во что-то осязаемое? Представьте, что всех этих фактов никогда не было. А теперь в этой фантазии возьмите первую попавшуюся банковскую карту — она будет кредитной. Откройте в вашей фантазии свои приглашения на собеседования — в них не будет спама от Сбера.

В этой фантазии вместо Сбера будет какая-то другая компания, скорее всего, чисто айтишная. Без этих компонентов банки остались бы классическим бизнесом и только финтех стартапы, такие как Рокет, медленно меняли бы статус-кво. В этой фантазии вы, скорее всего, не работаете айтишником в банке, потому что в ней нет места крупной банковской экосистеме со СберЗдоровьем, СберМаркетом или СберЗвуком. Все эти продукты размазаны по всему рынку и самостоятельны.

Эпоха банков, которые могли позволить себе заниматься исключительно кредитными продуктами, закончилась. «Зависеть от одной бизнес-линии в стране потрясений опасно» — пишет Тиньков в своей книге. После всех событий 2014 года банкиры вошли в «кризис жанра» и им нужно было меняться.

Главный управляющий директор банка Хоум Кредит, Андрей Спиваков, в 14 году предложил возможный сценарий выживания для банков — повышать эффективность бизнес-моделей и наращивать масштабы бизнеса. Переводя на наш язык — оптимизировать бизнес и создавать экосистемы. И этот сценарий выживания стал настолько реальным, что даже Тинькофф Кредитные Системы превратился в «Тинькофф запишитесь на ноготочки через наше приложение».

Если в 2012 году банкиры не понимали идей Рокета: мобильный банк и доход с дебетового продукта. То в 2015 году стало понятно, что конкурировать только кредитными продуктами не получится, нужно наращивать другие доходы, например транзакционные. А чтобы их нарастить без действительно хорошего интернет-банкинга и мобильных приложений банкирам не обойтись.

На этом с первой частью трилогии всё, в следующих частях поговорим о том, кто строил банковскую трансформацию и что будет с банками в будущем.

P.S Меня можно нанять. Я дизайнер интерфейсов, мидл+ с потенциалом на тимлида. Если в этой статье вы увидели мои навыки исследовать и работать с низкодетализированными задачами, меня можно взять на проектную работу. Моё портфолио. Телега: @Zaoprolaps. Почта: mbarbuhin@gmail.com

Глянуть одним глазком продолжение статьи У меня на канале есть заметка, которая ляжет в основу следующей части — «Самолёты и Необанки»

Особая благодарность Евгении Письменной, спец.корру агентства Bloomberg За основу последних блоков про ЦБ я брал её книгу «По большему счёту». Если вам интересно, что такое Центральный банк, как он появился и как развивался в России, я рекомендую прочитать

*Илья Варламов признан российскими властями иностранным агентом

**Сергей Алексашенко признан российскими властями иностранным агентом

***Алексей Навальный внесён в перечень террористов и экстремистов Росфинмониторинга

Если вы хотите рассказать свою историю на «Разрабах» — добавляйтесь в чатик и читайте закреп.